半岛体育近期发布的《中共中央关于进一步全面深化改革 推进中国式现代化的决定》提出“推进消费税征收环节后移并稳步下划地方,完善增值税留抵退税政策和抵扣链条,优化共享税分享比例”,受到各方关注。

消费税是我国前四大税种之一,《中国税务年鉴·2023》显示,2022年国内消费税收入约16867.25亿元,其中酒、饮料和精制茶制造业消费税额约771.46亿元,占比约4.57%。按照2023年国内消费税总收入规模16118亿元(财政部披露数据)估算,上述三类产品2023年消费税额预计接近740亿元。

消费税改革,关联着酒类行业未来的发展。如果消费税征收环节后移,意味着征收将由当前的生产端移动到批发和零售端。这一情况会不会在白酒行业发生,如果发生会如何影响行业?

消费税或迎重磅改革,对酒业影响有多大?

A股20家公司缴纳501亿,平均税率约12%

1993年12月,《中华人民共和国消费税暂行条例》发布,于1994年1月1日起施行。《条例》针对“酒及酒精”消费税的税目、税率(税额)规定为:粮食白酒消费税为25%、薯类白酒为15%。

2001年5月,财政部、税务总局发布《关于调整酒类产品消费税政策的通知》,指出,粮食白酒、薯类白酒消费税税率由《中华人民共和国消费税暂行条例》规定的比例税率调整为定额税率和比例税率。白酒在从价税的基础上,多了“五毛钱”,即对粮食白酒、薯类白酒每斤(500克)征收0.5元的定额税率。

2006年,白酒消费税迎来了“统一计税”的里程碑。当年3月,财政部、国家税务总局发布《关于调整和完善消费税政策的通知》(财税[2006]33号),《通知》规定:粮食白酒、薯类白酒的比例税率统一为20%,定额税率为0.5元/斤(500克)或0.5元/500毫升。

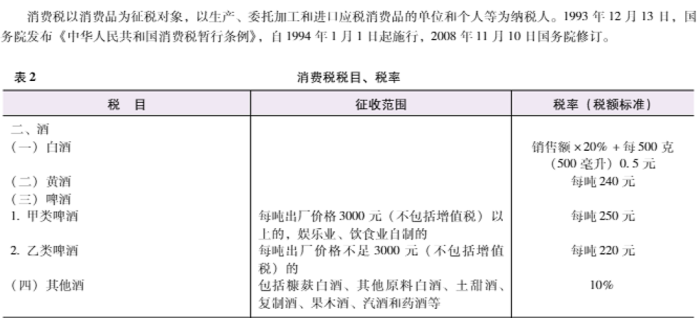

现行酒类消费税征收办法(节选自中国税务年鉴·2023)

2009年,《白酒消费税最低计税价格核定管理办法(试行)》发布,这也是白酒消费税第五次调整,并首次提出关于白酒消费税的“消费税最低计税价格”。

《办法》规定:白酒生产企业销售给销售单位的白酒,生产企业消费税计税价格低于销售单位对外销售价格70%以下的,消费税最低计税价格由税务机关根据生产规模、白酒品牌、利润水平等情况,在销售单位对外销售价格50%至70%范围内自行核定。

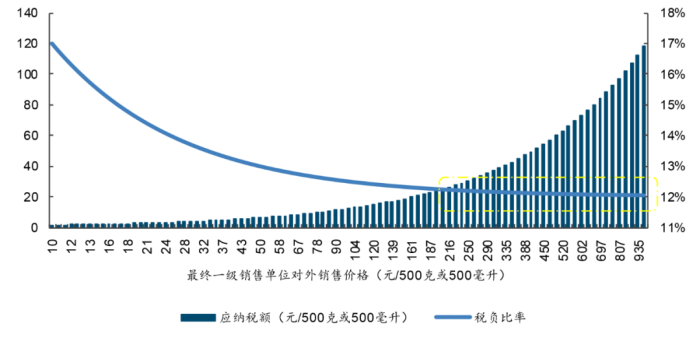

不同对外销售价格下白酒消费税应纳税额及税负比率(数据来源:国金证券研究所)

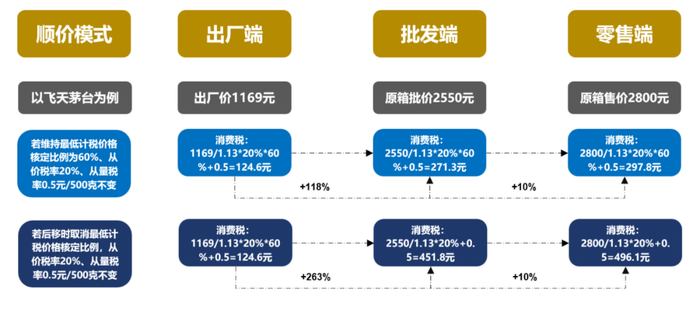

目前,白酒行业消费税在生产环节征收,执行从价计征和从量计征复合计税法,其中从价计征是以白酒销售公司最后一级售价,即白酒出厂价的60%为计税标准,税率20%。同时执行从量征收,按照每斤0.5元征收消费税。计算公式为,白酒生产企业应纳税额=最终一级销售单位对外销售价格×60%×20%+销售数量×0.5元/500克(或500毫升)。

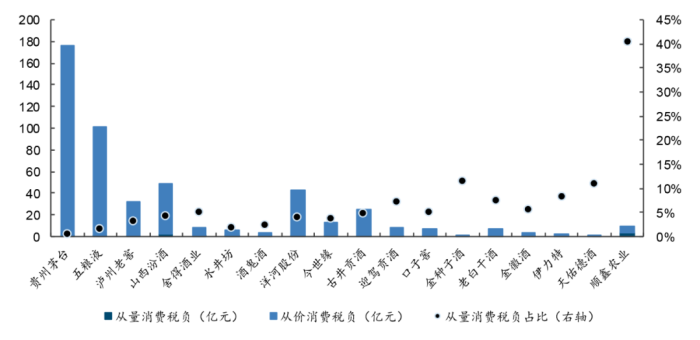

2023 年上市酒企消费税负从量&从价部分拆解(数据来源:企业公告,国金证券研究所)

从应纳税额看,白酒企业需要缴纳消费税、增值税、企业所得税、城市维护建设税、教育费附加和地方教育费附加等,其中,消费税在白酒企业中占较高比重。

上市公司相关数据显示:2023年,20家A股白酒上市公司缴纳消费税501亿元,20家公司实现归母净利润1551亿元。以此测算,消费税占归母净利润的比例为32.31%。

而依照前文预测2023年国内酒、饮料、精制茶消费税整体规模约740亿元预算,仅20家白酒上市公司上缴税收便占到67.70%。

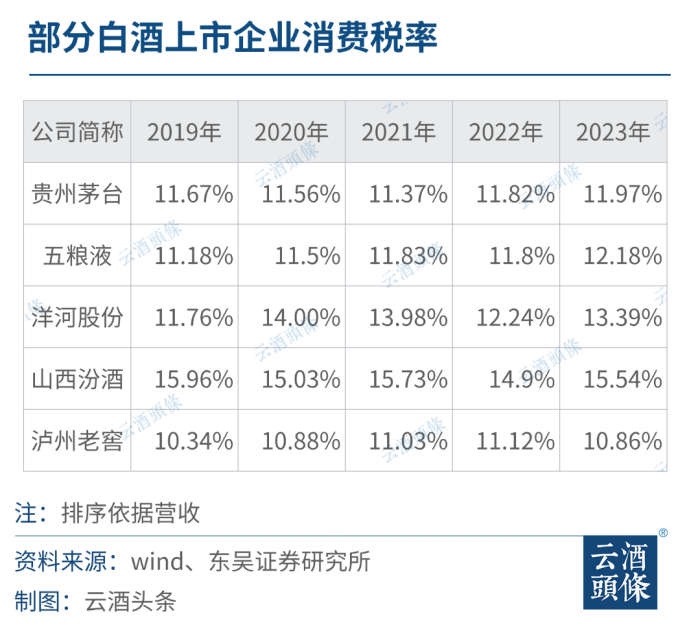

东北证券研报显示,在我国消费品征收品类中,除香烟外,白酒消费税率相对其他产品更高。白酒行业消费税占营业总收入的比重约为12.3%,在全行业比较中,白酒整体税负水平相对其他行业高居榜首。

若实施利好产销大省,行业人士判断难度较大

消费税如果从生产环节改为销售环节征收,白酒消费大省受益更加明显。有酒业人士分析,2023年A股20家白酒上市公司缴纳501亿消费税,如按照批发和零售计税金额会增加,假如地方能分享到其中40%,金额超过200亿。

中国白酒学院常务副院长、四川轻化工大学管理学院研究员杨柳表示,过去白酒消费税在生产环节征收,但其属于中央税收,地方不能分享。改为销售环节征收后,对于四川、贵州、江苏这种白酒产销大省,能够产生促进作用;广东、浙江等白酒主要消费市场,也能进一步丰富其税源。

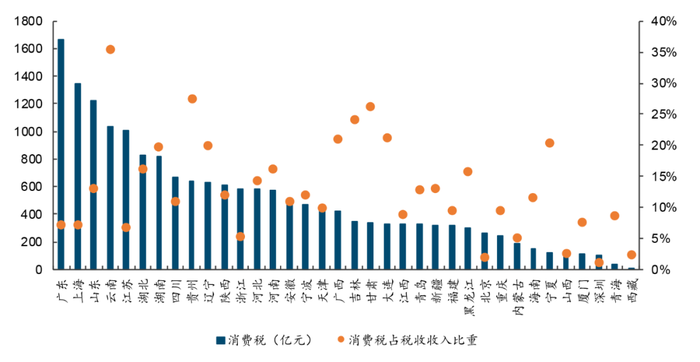

2022 年地区消费税规模及占税收收入比重(数据来源:中国税务年鉴,国金证券研究所)

国金食品饮料首席分析师刘宸倩表示,白酒消费税属地性由生产端后移至批发/零售端,对贵州等地而言,白酒产业的发展仍有较强意义,包括以白酒产业为基础,支撑上下游产业的发展,且除消费税外、增值税和企业所得税亦构成酒企主要税负。预计地方会更重“质”而非重“量”,可持续的盈利增长会更有意义。

尽管前景看好,但如果白酒消费税征收环节从生产端后移至批发零售,应税主体将由2023年白酒规上企业896家增至10万+家,征管工作量大幅增加。

广东省酒类行业协会会长彭洪就向媒体表示,酒类批发商和零售商庞杂,不像以前有批发许可证、零售许可证,数量很难统计,征收的难度会比生产端要高。以定制酒为例,很多企业直接找酒厂定制封坛酒,这类酒不在市场销售,如何征收消费税也需要考量。

云酒头条在调研中发现,持相似看法的行业人员较多,认为消费税改革并不会在酒类上实施的观点不少。

中国银河证券研报显示,倘若未来消费税改革,可能先从部分具备条件的税目试点运行,之后逐步推广至烟、油、汽车等主要税种,在央地分成比例方面也可能先将增量部分下划至地方,再逐步提高央地间分成比例。最后,根据未来对供需调整需要,再逐步扩大征税范围。

白酒企业感受不一,行业马太效应出现

1994年至今,白酒消费税已经5次调整变化,每一次都深刻影响了产业。一旦此次白酒消费税“下划”“后移”,将对行业带来哪些影响?

首先,受价格和利润不同影响,高端白酒和大众白酒感受不一。

平安证券研究显示,2007—2020年,以茅台、五粮液、泸州老窖为代表的高端白酒消费税率平均为7.5%,以顺鑫农业、金种子酒、老白干酒为代表的大众白酒平均则达到14.6%。中小酒企税负更大,消费税后移至批发零售环节,或进一步增加后者压力。

东吴证券研报显示,从短期看,中小酒企以裸价模式销售的包销产品或将受到较大冲击。若征税后移至批发环节,渠道加价率越高的产品,所需缴纳的消费税增幅越大。茅台、五粮液、泸州老窖等名酒利润较高,可以满足渠道需求,中小品牌利润有限,如不能满足渠道要求,可能遭遇销售阻力。

另一方面,拥有品牌力的高端白酒,转移和消化税务成本能力更强,大众白酒缺乏品牌,议价能力较弱。

顺价模式下,以飞天茅台为例测算消费税负影响(数据来源:国金证券研究所)

消费税“后移”到批发零售环节征收,酒价可能上涨,为了在竞争中胜出,批发和零售商都会考虑转移消化税务成本,中高端白酒拥有品牌优势,大众白酒议价和成本转移能力较弱,马太效应或将出现,对名酒、品牌酒、优秀渠道商更加有利,行业可能出现分化。

消费税“下划、后移”,对白酒生产销售等环节或将产生相当影响,酒企酒商要与时俱进,积极应对新变化带来的机遇与挑战。